https://drive.google.com/file/d/1TfUmrlr4Rfzg3C8J-J73IZB8bwfKgDyL/view?usp=sharing

Marketing Report From Tokyo September 2023

โดย สำนักงานส่งเสริมการค้าในต่างประเทศ ณ กรุงโตเกียว

1. ภาพรวมตลาด

จากข้อมูลของสมาคม The Japan Rubber Manufacturers Association (https://www.rubber.or.jp/) พบว่า ในปี 2565 การบริโภคยางในตลาดญี่ปุ่นมีปริมาณรวมทั้งสิ้น 1,450,600 ตัน ประกอบด้วยยางธรรมชาติ 681,400 ตัน (ร้อยละ 47) และยางสังเคราะห์ 769,200 ตัน (ร้อยละ 53)

ยางธรรมชาติและยางสังเคราะห์ในญี่ปุ่นกว่าร้อยละ 80 ถูกนำไปใช้ในการผลิตยางล้อรถยนต์ และที่เหลือจะนำไปเป็นวัตถุดิบของชิ้นส่วนยานยนต์ ท่อและสายพานสำหรับภาคอุตสาหกรรม เรซิน สายไฟฟ้า กาว สี และใช้ในการแปรรูปกระดาษและสิ่งทอ และอื่นๆ เมื่อพิจารณาเฉพาะกลุ่มยางธรรมชาติ (ไม่รวมยางสังเคราะห์) พบว่ามีการนำไปผลิตยางล้อรถยนต์ถึงร้อยละ 90 โดยเป็นการนำเข้าจากต่างประเทศทั้งหมด แต่สำหรับยางสังเคราะห์ ญี่ปุ่นผลิตในประเทศประมาณร้อยละ 90 ของปริมาณความต้องการใช้ทั้งหมด

2. สถิติการนำเข้า

จากข้อมูลของศุลกากร ประเทศญี่ปุ่น (https://www.customs.go.jp/toukei/info/index.htm) ปรากฏข้อมูลการนำเข้าดังนี้

2.1 ยางธรรมชาติ

ในปี 2565 ญี่ปุ่นมีการนำเข้ายางธรรมชาติ 762,594 ตัน แหล่งนำเข้าที่สำคัญ เช่น อินโดนีเซีย (67.7%) ไทย (30.0%) และเวียดนาม (1.4%) เป็นต้น โดยยางธรรมชาติที่นำเข้าแบ่งออกได้ตามชนิดของยาง ดังนี้

– ยางแท่ง (Technically Specified Natural Rubber: TSR) (82.9%)

– ยางแผ่นรมควัน (Ribbed Smoked Sheets: RSS) (15.5%)

– อื่นๆ (1.6%)

เดิมผู้ใช้ (user) ในญี่ปุ่นเคยนิยมใช้ยาง RSS มากกว่ายาง TSR โดยในช่วงทศวรรษที่ 1990 ยาง RSS มีสัดส่วนการใช้ถึงประมาณร้อยละ 70 ของปริมาณการนำเข้ายางธรรมชาติทั้งหมด ประเทศไทยซึ่งเป็นประเทศผู้ส่งออกยาง RSS รายใหญ่ระดับโลกจึงเป็นประเทศคู่ค้าที่สำคัญสำหรับญี่ปุ่นมานาน ต่อมาเมื่อปี 2546 มีการนำเข้ายาง TSR ปริมาณเพิ่มขึ้นและมีปริมาณมากกว่ายาง RSS เนื่องจากความสะดวกในการขนส่ง มีกลิ่นเหม็นน้อย แปรรูปได้ง่าย เป็นต้น นอกจากนี้ยังมีปัจจัยที่สำคัญที่ทำให้ญี่ปุ่นนิยมเลือกใช้ยาง TSR อีกปัจจัยหนึ่ง คือ ราคาถูก

ปัจจุบัน ญี่ปุ่นนำเข้ายาง TSR ประมาณ 630,000 ตันต่อปี โดยนำเข้าจากอินโดนีเซีย (78.9%) ไทย (19.2%) เป็นต้น สำหรับยาง RSS ญี่ปุ่นนำเข้าประมาณ 120,000 ตันต่อปี แหล่งนำเข้าที่สำคัญ ได้แก่ ไทย (90.0%) และอินโดนีเซีย (7.9%) ในส่วนของน้ำยางธรรมชาติ (Natural rubber latex) มีการนำเข้าเพียง 6,427 ตัน (ในปี 2565) โดยนำเข้าจากมาเลเซีย (51.8%) และไทย (46.0%)

2.2 ยางสังเคราะห์

ในปี 2565 มีการนำเข้า 162,699 ตัน แหล่งนำเข้าสำคัญ เช่น เกาหลี (28.5%) สิงคโปร์ (18.2%) สหรัฐฯ (14.2%) ไต้หวัน (13.2%) และไทย (10.0%) เป็นต้น

3. บริษัทผู้นำเข้ายางธรรมชาติ

แบ่งออกได้เป็น 2 กลุ่ม ดังนี้

3.1 กลุ่มบริษัทผู้ผลิตยางล้อรถยนต์

นับเป็นกลุ่มผู้ใช้ (User) ยางธรรมชาติที่สำคัญ ผู้ใช้กลุ่มนี้นำเข้ายางธรรมชาติจากต่างประเทศโดยตรงมากกว่าสั่งซื้อผ่าน บริษัท Trading firm ซึ่งปัจจุบันผู้ผลิตยางล้อรถยนต์ในญี่ปุ่นซึ่งเป็นผู้ผลิตรายใหญ่ระดับโลก ประกอบด้วย BRIDGESTONE (อันดับ 2 ของโลก) Sumitomo Rubber Industries (อันดับ 5) The Yokohama Rubber (อันดับ 9) และ Toyo Tire (อันดับ 11)

3.2 กลุ่มบริษัท Trading firm

บริษัท Trading firm รายใหญ่นำเข้ายางธรรมชาติจากต่างประเทศเช่นกัน เช่น Marubeni Techno Rubber, Nomura Trading, Toyotsu Chemiplas เป็นต้น ซึ่งยางธรรมชาติที่นำเข้ามาส่วนใหญ่ส่งให้ผู้ผลิตสินค้ายางนอกเหนือจากยางล้อรถยนต์ ทั้งนี้ เนื่องจากกลุ่มบริษัทผู้ผลิตยางล้อรถยนต์มีแนวโน้มนำเข้าโดยตรงมากขึ้นกว่าที่ผ่านมา จึงทำให้ปริมาณการนำเข้าผ่านบริษัท Trading firm มีแนวโน้มลดลง

4. แนวโน้มของตลาดญี่ปุ่น

เนื่องจากยางธรรมชาติในตลาดญี่ปุ่นกว่าร้อยละ 90 ถูกนำไปเป็นวัตถุดิบในการผลิตยางล้อรถยนต์ ความต้องการยางธรรมชาติจึงต้องพึ่งพาความต้องการยางล้อรถยนต์

เมื่อวันที่ 7 ธันวาคม 2565 สมาคม The Japan Automobile Tire Manufacturers Association เปิดเผยการคาดการณ์ว่า ในปี 2566 ความต้องการยางล้อรถยนต์ซึ่งไม่รวมยางล้อรถจักรยานยนต์และยางสำหรับยานยนต์กิจการพิเศษ (Special purpose vehicles) ในประเทศญี่ปุ่น มีความต้องการ 107.05 ล้านเส้น เพิ่มขึ้นร้อยละ 3 จากปี 2565 ซึ่งมี 104.29 ล้านเส้น เนื่องจากการผลิตรถยนต์มีแนวโน้มฟื้นตัว นอกจากนี้ ยังคาดการณ์ว่า ในปี 2566 ยอดผลิตรถยนต์ในประเทศเท่ากับ 8.5 ล้านคัน และยอดจำหน่ายรถยนต์ในประเทศเท่ากับ 4.62 ล้านคัน ซึ่งเพิ่มขึ้นร้อยละ 7 และร้อยละ 9 จากปี 2565 ตามลำดับ จำนวนยางล้อรถยนต์ที่จัดส่งให้ผู้ผลิตรถเพื่อใช้กับรถใหม่เท่ากับ 37.71 ล้านเส้น และจำนวนยางล้อรถยนต์สำหรับวางจำหน่ายในตลาดเท่ากับ 69.34 ล้านเส้น ซึ่งเพิ่มขึ้น ร้อยละ 7 และร้อยละ 1 จากปี 2565 ตามลำดับ

เมื่อเทียบกับปี 2562 ซึ่งเป็นช่วงก่อนเกิดสถานการณ์การแพร่ระบาดของ COVID-19 ความต้องการยางล้อรถยนต์ในภาพรวมลดลงร้อยละ 6 โดยยางล้อรถยนต์สำหรับรถใหม่ลดลงร้อยละ 14 และยางล้อรถยนต์สำหรับวางจำหน่ายในตลาดลดลงร้อยละ 2 ซึ่งคาดการณ์ว่า ปี 2566 ยังไม่สามารถฟื้นตัวขึ้นมาเทียบเท่ากับปี 2562 แต่ด้วยสถานการณ์ขาดแคลนเซมิคอนดักเตอร์ที่เริ่มคลี่คลายลง ทำให้การผลิตรถยนต์เริ่มกลับเข้าสู่สภาวะปกติ ดังนั้น ปี 2566 จึงคาดการณ์ว่า ความต้องการยางล้อรถยนต์จะฟื้นตัวเช่นเดียวกับ ปี 2565

นอกจากนี้ รถยนต์ไฟฟ้า (EV) ที่มีความต้องการในตลาดสูงขึ้น ซึ่งใช้ยางล้อรถยนต์ที่มีประสิทธิภาพแตกต่างกันนั้น แม้มีแนวโน้มความต้องการที่สูงขึ้นแต่คาดการณ์ว่าจะไม่สูงขึ้นอย่างกะทันหัน จึงไม่ได้นำมาเป็นปัจจัยในการวิเคราะห์สถานการณ์ตลาดยางล้อรถยนต์ในอนาคต

(อ้างอิงจากสำนักข่าวนิเคอิ https://www.nikkei.com/article/DGXZQOUC075S20X01C22A2000000/)

อย่างไรก็ตาม เนื่องจากผู้ผลิตยางล้อรถยนต์ของญี่ปุ่นมีโรงงานผลิตในต่างประเทศเพื่อจำหน่ายในตลาดต่างประเทศทั่วโลก เช่น บริษัท Bridgestone มีโรงงานผลิตยางล้อรถยนต์ในต่างประเทศจำนวน 39 แห่ง บริษัท The Yokohama Rubber จำนวน 13 แห่ง บริษัท Sumitomo Rubber Industries จำนวน 8 แห่ง เป็นต้น

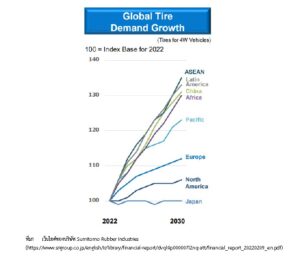

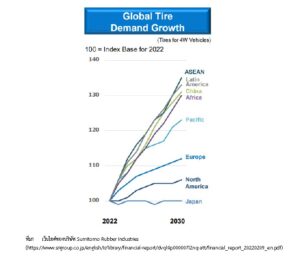

ซึ่งอาจนำเข้ายางโดยตรงโดยไม่ส่งต่อจากญี่ปุ่น ความต้องการยางธรรมชาติจากกลุ่มผู้ประกอบการกลุ่มนี้จึงไม่ใช่เพียงตลาดญี่ปุ่นเท่านั้น แต่ยังมีความต้องการในตลาดต่างประเทศอื่นๆ ด้วย ทั้งนี้ มีการคาดการณ์ว่า ความต้องการยางล้อรถยนต์ในตลาดโลกมีแนวโน้มเติบโตสูงขึ้นกว่าตลาดญี่ปุ่น โดยคาดว่า ในปี 2573 จะมีการเติบโตสูงขึ้นร้อยละ 20 จากปี 2565 โดยเฉพาะตลาดอาเซียน อเมริกาใต้ จีนและแอฟริกา จะมีการเติบโตในระดับสูงมาก

5. ข้อคิดเห็นต่อยางไทยของผู้ประกอบการญี่ปุ่น

ตามที่สำนักงานฯ ได้เข้าพบและหารือกับผู้ประกอบการญี่ปุ่นหลายราย จึงได้รับทราบข้อคิดเห็นต่อยางไทย ดังนี้

– ปัจจุบันญี่ปุ่นมีแนวโน้มที่เลือกใช้ยาง TSR มากกว่ายาง RSS เนื่องด้วยลักษณะของตัวยาง ยาง TSR จึงมีข้อได้เปรียบมากกว่ายาง RSS หลายด้าน เช่น สะดวกในการขนส่ง มีกลิ่นเหม็นน้อย แปรรูปได้ง่าย เป็นต้น นอกจากนี้ยังมีปัจจัยที่สำคัญที่ทำให้ญี่ปุ่นนิยมเลือกใช้ยาง TSR อีกปัจจัยหนึ่ง คือ ราคาถูก

– โดยภาพรวมยางไทยมีคุณภาพสูงกว่าอินโดนีเซีย แต่ในแง่การผลิตยางล้อรถยนต์ เนื่องจากปัจจุบันเทคโนโลยีการแปรรูปยางมีการพัฒนาขึ้นมาก จึงไม่จำเป็นต้องเน้นเรื่องคุณภาพของยางที่จะนำมาใช้เป็นวัตถุดิบมากนัก ขอเพียงให้มีคุณภาพในระดับหนึ่งก็พอ ซึ่งคุณภาพของยางอินโดนีเซียก็พอใช้ได้อยู่แล้ว

– เหตุผลที่ญี่ปุ่นนิยมนำเข้ายาง TSR จากอินโดนีเซียมากกว่าไทย เป็นเพราะยางอินโดนีเซียราคาถูกกว่าไทย เนื่องจากไทยมีระบบการจัดเก็บเงินค่า CESS (ค่าธรรมเนียมที่ผู้ส่งยางออกนอกราชอาณาจักรต้องชําระ) ในอัตรา 2 บาทต่อกิโลกรัม จึงทำให้ต้นทุนการส่งออกยางไทยสูงขึ้น

– ราคายางในตลาดโลกมักจะขึ้นอยู่กับภาวะเศรษฐกิจของจีน โดยไทยเองก็ส่งออกยางไปจีนในปริมาณมาก จึงได้รับผลกระทบจากการเปลี่ยนแปลงทางเศรษฐกิจจีนได้ง่าย

– ไทยควรเริ่มพัฒนาระบบการติดตามและตรวจสอบย้อนกลับสำหรับยาง (Traceability) เพื่อสร้างมูลค่าเพิ่มและสร้างความเชื่อมั่นให้กับผู้ประกอบการญี่ปุ่นซึ่งเป็นผู้ใช้ (User) ของยางไทย

- ตัวอย่างการพัฒนาระบบการติดตามและตรวจสอบย้อนกลับสำหรับยาง (Traceability) โดยผู้ผลิตญี่ปุ่น

เนื่องจากผู้ประกอบการญี่ปุ่นที่ สคต.โตเกียว เข้าพบและหารือหลายรายพูดถึงประเด็นนี้ แสดงให้เห็นว่า เรื่อง Traceability เป็นเรื่องสำคัญมากและผู้ประกอบการไทยควรศึกษาและตระหนักถึงความสำคัญ จึงขอแนะนำตัวอย่างการพัฒนาระบบ Traceability ในแหล่งผลิตในต่างประเทศโดยผู้ผลิตญี่ปุ่น ดังนี้

6.1 บริษัท The Yokohama Rubber

เมื่อวันที่ 21 มกราคม ปี 2563 บริษัทฯ ได้ลงนามความร่วมมือ (MOU) กับการยางแห่งประเทศไทย (Rubber Authority of Thailand:RAOT) สนับสนุนการพัฒนาระบบการติดตามและตรวจสอบย้อนกลับเพื่อช่วยเหลือเกษตรกรยางในการบริหารงานและช่วยให้ระบบห่วงโซ่อุปทานเกิดความโปร่งใสและแข็งแกร่ง ตั้งแต่ปี 2562 บริษัทได้เริ่มลงพื้นที่ตรวจสอบสวนยางบริเวณจังหวัดสุราษฎร์ธานีซึ่งเป็นจังหวัดที่ตั้งของบริษัทแปรรูปยางธรรมชาติ Y.T. Rubber Co., Ltd. อย่างต่อเนื่อง โดยมีวัตถุประสงค์เพื่อวิเคราะห์ปัญหาของเกษตรกรสวนยาง ให้ความช่วยเหลือและสนับสนุนให้เกิดการบริหารสวนยางที่ยั่งยืน และการพัฒนาระบบติดตามและตรวจสอบย้อนกลับ นอกจากนี้ ยังได้จัดสัมมนาอบรมที่จังหวัดสุราษฎร์ธานี 3 ครั้งเพื่อพัฒนาคุณภาพยางธรรมชาติและเพิ่มประสิทธิภาพการผลิต

เมื่อวันที่ 1 ธันวาคม ปี 2565 ที่ผ่านมา บริษัทฯ ได้ลงนาม MOU ในลักษณะเดียวกันกับบริษัทผู้ผลิตยางธรรมชาติรายใหญ่ของประเทศอินโดนีเซีย PT Kirana Megatara Tbk เพื่อสนับสนุนการพัฒนาระบบการติดตามและตรวจสอบย้อนกลับ ช่วยเหลือเกษตรกรยางในการบริหารงานและช่วยให้ระบบห่วงโซ่อุปทานเกิดความโปร่งใสและแข็งแกร่ง นอกจากนี้ ยังได้จัดกิจกรรมสัมมนาเพื่อเกษตรกรยางรายย่อย 50 ราย รวมถึงเจ้าหน้าที่รัฐบาลท้องถิ่นในเรื่องการพัฒนาคุณภาพยางธรรมชาติและเพิ่มประสิทธิภาพการผลิตอีกด้วย

6.2 บริษัท BRIDGESTONE

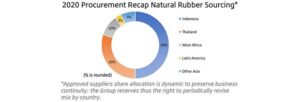

ห่วงโซ่อุปทาน (supply chain) ของยางธรรมชาตินั้น มีความสลับซับซ้อนที่ประกอบด้วยผู้ประกอบการไม่ว่าจะเป็น ผู้จำหน่ายวัตถุดิบ โรงงานแปรรูป โรงงานผลิตสินค้ายาง เกษตรกรรายย่อย ฯลฯ บริษัทจึงได้ตั้งเป้าหมายไว้ว่า ภายในปี 2565 จะต้องติดตั้งระบบการติดตามและตรวจสอบย้อนกลับห่วงโซ่อุปทานของยางธรรมชาติที่รวมไปถึงระดับเกษตรกรรายย่อยให้ได้ร้อยละ 30 โดยปลายปี 2563 บริษัทสามารถติดตั้งระบบได้ร้อยละ 25 (มีการเปลี่ยนแปลงตามฤดูกาล) และเพื่อให้บรรลุเป้าหมาย จึงได้มีการนำอุปกรณ์ดิจิตอลเข้ามาใช้กับพื้นที่ในประเทศไลบีเรีย และสำหรับประเทศอินโดนีเซียและประเทศไทยนั้น ได้พัฒนาระบบการติดตามและตรวจสอบย้อนกลับออนไลน์และรวบรวมข้อมูลจากซับพลายเออร์ และพยายามสร้างความโปร่งใสโดยเริ่มจากห่วงโซอุปทานที่มีความสั้น นอกจากนี้ ยังมีการจัดสัมมนาทุกปีให้กับผู้ผลิตเพื่อการจัดหาได้อย่างยั่งยืน โดยมีการแบ่งปันแนวปฏิบัติที่เป็นเลิศ (Best Practice) เพื่อให้ผู้ผลิตได้ตระหนักถึงความสำคัญของความยั่งยืน (Sustainability)

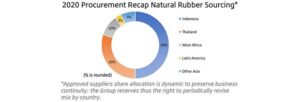

บริษัทฯ ได้จัดหายางธรรมชาติจากประเทศต่อไปนี้ ตามสัดส่วนดังแสดงให้เห็นในแผนภูมิด้านล่างนี้

ที่มา https://www.bridgestone.com/responsibilities/social/procurement/index.html

7. โอกาสของยางไทยและข้อคิดเห็นสำหรับผู้ประกอบการ

ไทยเป็นประเทศผู้นำในการผลิตยางธรรมชาติที่ใหญ่ที่สุดในโลก มีสัดส่วนร้อยละ 34.8 ของปริมาณการผลิตทั้งโลก (อินโดนีเซีย 21.6% เวียดนาม 9.6%) (ข้อมูล: เว็บไซต์ของวารสารธุรกิจยางของญี่ปุ่น Gomu Houchi

https://gomuhouchi.com/wp-content/uploads/2021/04/940d428ea7a223f8bdf51602bc0ca921.jpg)

และในวงการอุตสาหกรรมยางของญี่ปุ่นรับรู้ว่า ยางของไทยมีคุณภาพสูงกว่าอินโดนีเซีย หากไทยสามารถแข่งขันด้านราคาโดยรักษาคุณภาพไว้ได้ และเพิ่มส่งออกยาง TSR มากขึ้น ก็จะช่วยกระตุ้นยอดการส่งออกยางไทยสู่ประเทศญี่ปุ่นได้มากยิ่งขึ้น

นอกจากนี้ ญี่ปุ่นยังมีบริษัทผู้ผลิตยานยนต์ยักษ์ใหญ่ของโลกหลายบริษัทซึ่งต้องใช้ยางล้อรถยนต์ รวมถึงมีผู้ผลิตยางล้อรถยนต์ระดับโลกด้วย จึงมีความต้องการการนำเข้ายางอย่างต่อเนื่อง และหากไทยมีการวิจัยและพัฒนาระบบ Traceability ของยาง ก็จะช่วยทำให้การผลิตมีประสิทธิภาพ มีความยั่งยืนและความได้เปรียบในการแข่งขันกับต่างประเทศมากยิ่งขึ้น ซึ่งผู้ประกอบการญี่ปุ่นก็คาดหวังอยากให้ไทยมีการพัฒนาระบบ Traceability เช่นกันเพื่อนำเข้ายางจากไทยต่อไปในอนาคต

ที่มา : กรมส่งเสริมการค้าระหว่างประเทศ (สค.)