ข้อมูลจาก Port Tracker แสดงปริมาณตู้สินค้านำเข้าสหรัฐฯในครึ่งแรกของปี 2023 (มกราคม – มิถุนายน 2023) รวมทั้งสิ้น 10.5 ล้าน TEU (Twenty-foot equivalent unit) ลดลงจากระยะเวลาเดียวกันของปี 2022 ร้อยละ 22 คาดการณ์ปริมาณตู้สินค้านำเข้าทั้งปี 2023 ที่ 22.3 ล้าน TEU ลดลงจากปี 2022 ร้อยละ 12.8

ปริมาณตู้สินค้านำเข้าในเดือนกรกฏาคม ที่ 1.91 ล้าน TEU ลดลงจากระยะเวลาเดียวกันของปีก่อนหน้าร้อยละ 12.7 ประมาณการณ์ตู้สินค้านำเข้าเดือนสิงหาคม 2023 ที่ 2.03 ล้านTEU ลดลงจากระยะเวลาเดียวกันของปี 2022 ร้อยละ 10.2คาดการณ์ว่าปริมาณตู้สินค้าตั้งแต่เดือนสิงหาคม ถึง พฤศจิกายน 2023 จะไม่มีการเติบโต และคาดว่าปริมาณตู้สินค้าในเดือนกันยายน 2023 ที่ 1.97ล้าน TEU ตุลาคมที่ 1.99 ล้าน TEU พฤศจิกายนและธันวาคมที่ 1.92 ล้าน TEU (ปริมาณตู้นำเข้าในเดือนธันวาคมที่คาดการณ์ไว้ อยูในระดับสูงกว่าเดือนธันวาคมปีก่อนหน้าร้อยละ 10.7)

การลดลงของการนำเข้าสินค้าของสหรัฐฯในระยะ 6 เดือนแรกของปี 2023 สะท้อนถึงการลดลงของความต้องการของผู้บริโภคสหรัฐฯ กระทรวงพาณิชย์สหรัฐฯรายงานว่า สถิตินำเข้าสินค้าในภาพรวมแสดงให้เห็นว่า ร้อยละ 86 ของ สินค้านำเข้า 99 รหัสศุลกากรสหรัฐฯ (Harmonized Tariff Schedule) มีการนำเข้าที่ลดลงจากระยะเวลาเดียวของปี 2022

มีข้อสงสัยถึงความขัดแย้งระหว่าง การเติบโตของการค้าปลีกในสหรัฐฯในขณะที่การนำเข้าลดลง ผู้บริหาร Hackett Associations Inc. บริษัทให้บริการให้คำปรึกษาด้านการค้าระหว่างประเทศ ให้เหตุผลว่า การเติบโตของการค้าปลีกเป็นผลมาจากการที่ผู้ค้าปลีกสหรัฐฯหาทางเร่งกระจายสินค้าเพื่อลดปริมาณสินค้าในสต๊อกที่ได้สะสมไว้ (inventory) ในระยะ 12 –18 เดือนที่ผ่านมา เพราะมีสินค้าค้างสต๊อกอยู่เป็นจำนวนมาก จึงไม่ต้องการนำเข้าเพิ่ม คาดการณ์ว่าการเติบโตของปริมาณตู้นำเข้าจะกลับคืนมาต่อเมื่อสต๊อกสินค้า (inventory) ถูกกำจัดให้ลดลง

ที่มา: The Load Star: “US container imports still on the decline, but the slope is easing”, by Ian Putzger, Suger 15, 2023

ข้อมูลเพิ่มเติมและข้อคิดเห็นจาก สคต ลอสแอนเจลิส

1. สาเหตุสำคัญของการลดลงของการนำเข้าของสหรัฐฯ

1.1 ความต้องการของผู้บริโภคสหรัฐฯลดลง เห็นได้จากการลดลงของการใช้จ่ายเงินของผู้บริโภค ซึ่งมีรายงานว่า ในไตรมาสที่ 2 ของปี 2023 มีอัตราเติบโตร้อยละ 1.6 ลดลงอย่างมากจากอัตราเติบโตร้อยละ 4.2 ในไตรมาสที่ 1 การใช้จ่ายเงินของผู้บริโภคสหรัฐฯลดลงมากที่สุดในสินค้า durable goods การลดลงของความต้องการบริโภคและการใช้จ่ายเงินเป็นไปตามเป้าหมายที่ธนาคารกลางสหรัฐฯต้องการให้เกิดขึ้นเพื่อลดอัตราเงินเฟ้อ

1.2 Retail Inventory อยู่ในระดับสูงมาก ข้อมูลล่าสุดของ U.S. Census Bureau ในเดือนกรกฏาคม 2023 ระบุว่า wholesale inventories สหรัฐฯเมื่อสิ้นเดือนมิถุนายน 2023 อยู่ที่ประมาณ 908 พันล้านเหรียญฯ ลดลงจากเดือนพฤษภาคมร้อยละ 0.3 แต่สูงกว่าเดือนมิถุนายน 2022 ร้อยละ 1.7 และ retail inventories ประมาณ 783.9 พันล้านเหรียญฯ เพิ่มขึ้นจากเดือนพฤษภาคม 2023 ร้อยละ 0.7 แต่สูงกว่าเดือนมิถุนายน 2022 ร้อยละ 5.4

1.3 การลดลงอย่างมากของการนำเข้าจากจีน ในครึ่งแรกของปี 2023 การนำเข้าจากจีนลดลงร้อยละ 25 มีส่วนแบ่งในตลาดนำเข้าสหรัฐฯเพียงร้อยละ 13.3 จากที่เคยมีส่วนแบ่งสูงถึงร้อยละ 21.6 ในปี 2017 และเมื่อเทียบกับช่วงเดียวกันในปี 2022 ลดลงร้อยละ 16.5 หากการนำเข้าจากจีนยังคงลดลงต่อไปในปี 2023 จีนจะมีส่วนแบ่งในตลาดนำเข้าของสหรัฐฯต่ำที่สุดในรอบเกือบยี่สิบปี สินค้านำเข้าจากจีนที่ลดลงมากที่สุดคือ เสื้อผ้าและรองเท้า (-20 ถึง – 35%) เวชภัณฑ์ (-43%) เคมีภัณฑ์อินทรีย์ (-38%) พลาสติก (-29%) ของเล่น เกมส์ และอุปกรณ์กีฬา (-31%) เครื่องมืออุตสาหกรรม (-21%) และเครื่องอิเล็กทรอนิกส์ สำหรับผู้บริโภคทั่วไป (-18%)

สาเหตุสำคัญของการลดลงของการนำเข้าสินค้าจากจีน คือ การเข้าไปควบคุมการค้าระหว่างสหรัฐฯและจีนของฝ่ายบริหารรัฐบาลประธานาธิบดีไบเดน ด้วยการการจัดทำกฎระเบียบเข้มงวดใหม่ๆเพิ่มขึ้นตลอดเวลา ตั้งแต่การจัดทำกฎหมาย Uyghur Forced Labor Prevention Act ห้ามนำเข้าสินค้าที่ผลิตจากแรงงานทาสในเขตเซินเจิ้น การควบคุมและจำกัดการส่งออกไมโครชิพและสินค้าเทคโนโลยี่ชั้นสูงไปยังจีน นอกจากนี้ ความตึงเครียดที่เพิ่มขึ้นจากความขัดแย้งทางการเมืองระหว่างสหรัฐฯและจีน ที่จีนแสดงให้เห็นชัดเจนถึงการเป็นพันธมิตรที่เข้มแข็งกับรัสเซีย ในขณะที่รัสเซียกำลังทำสงครามบุกยูเครน ทำให้สหรัฐฯที่สนับสนุนยูเครนมองจีนว่าเป็นฝ่ายตรงข้าม

2. ระบบห่วงโซ่อุปทานในการค้าระหว่างประเทศของสหรัฐฯกำลังเปลี่ยนรูป การเข้าไปควบคุมการค้าระหว่างสหรัฐฯและจีนของฝ่ายบริหารรัฐบาลประธานาธิบดีไบเดนคือจุดแตกหักสำคัญที่ทำให้บริษัทสหรัฐฯหลายรายเริ่มหาทางลดความเสี่ยงในการทำธุรกิจด้วยการเพิ่มความหลากหลายของแหล่งอุปทานของตน สถิติการค้าแสดงให้เห็นว่า จีนได้สูญเสียตลาดนำเข้าสหรัฐฯสินค้าเทคโนโลยี่ชั้นสูงเช่น laptops และ คอมพิวเตอร์ให้แก่ เวียดนาม ไต้หวัน อินเดีย และเม็กซิโก ตัวเลขนำเข้าจากประเทศเหล่านี้แสดงการเติบโตต่อเนื่องขณะที่ตัวเลขนำเข้าจากจีนลดลงต่อเนื่อง อย่างไรก็ดี การเปลี่ยนแหล่งอุปทานสินค้าทุกชนิด โดยเฉพาะสินค้าอิเล็กทรอนิกส์ ไม่ใช่เรื่องง่าย มีความซับซ้อน ความเสี่ยง และค่าใช้จ่ายสูงมาก หากจะทำจริงจำเป็นต้องใช้เวลาไม่ต่ำกว่า 5 – 10 ปี (Politico: “As tensions rise, U.S. imports from China plummet”, by Doug Palmer, August 8, 2023) อย่างไรก็ดี การย้ายแหล่งอุปทานสินค้าและฐานการผลิตสินค้าออกจากจีนได้เกิดขึ้นมาแล้วและยังคงดำเนินต่อไป ประเทศที่ได้รับผลประโยชน์มากที่สุดในปัจจุบันคือเม็กซิโก ซึ่งกลายเป็นจุดหมายปลายทางอันดับหนึ่งของการย้ายฐานการผลิตและเป็นแหล่งอุปทานแทนที่จีน ส่งผลให้ในปีนี้เม็กซิโกและแคนาดาขยับแซงหน้าจีนขึ้นเป็นคู่ค้าอันดับหนึ่งและสองของสหรัฐฯตามลำดับ จีนอยู่ในอันดับสาม ปัจจุบัน Port Laredo ในเท๊กซัส กลายเป็นด่านนำเข้าอันดับหนึ่งของการค้าระหว่างสหรัฐฯและเม็กซิโก แซงหน้า Port of Los Angeles และ Chicago’s O’Hare ที่เคยเป็นด่านนำเข้าสำคัญสินค้าจากจีน

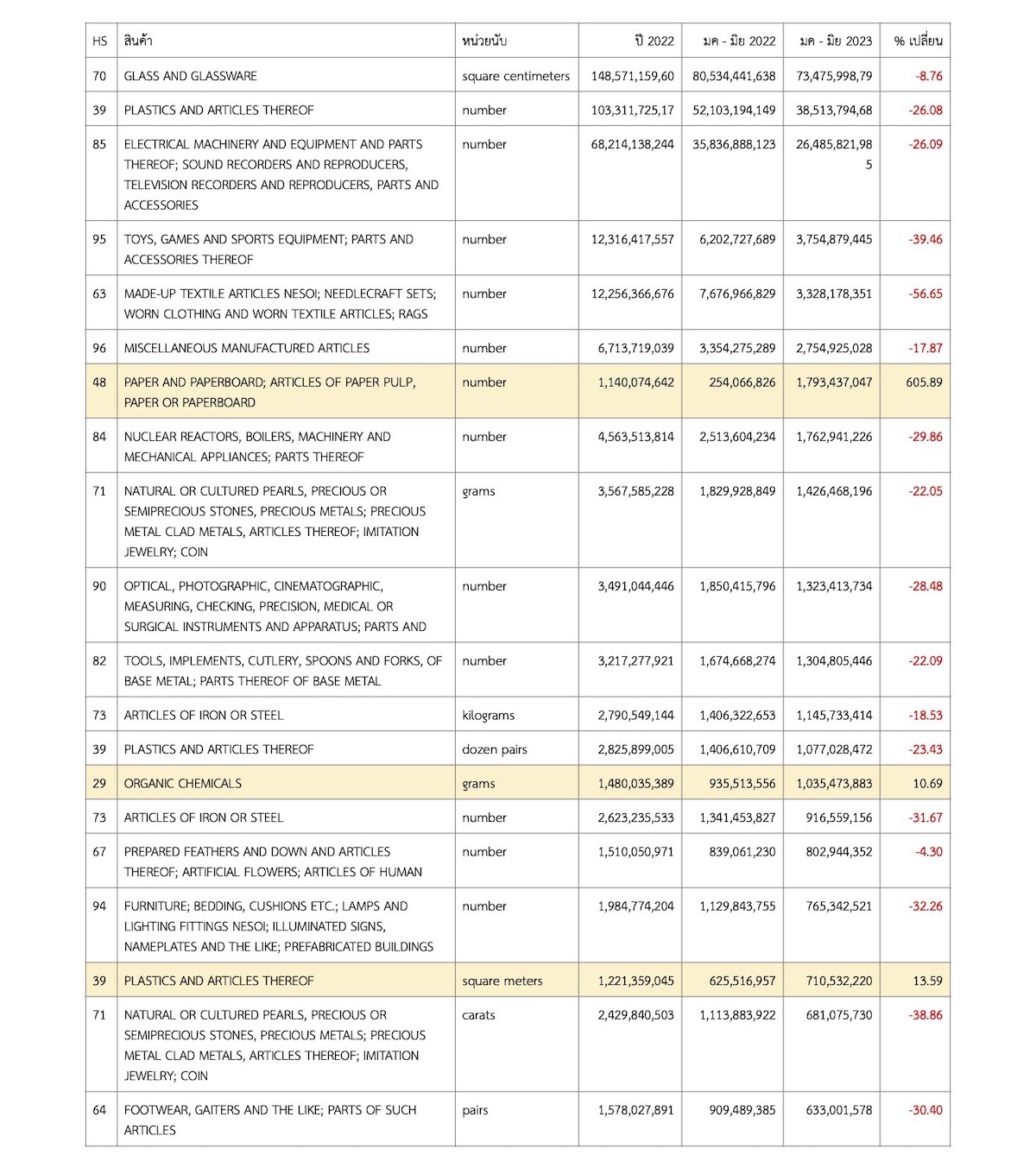

3. ตัวอย่างปริมาณนำเข้าสินค้าของจีน 30 รายการ เรียงตามลำดับตัวเลขหน่วยนับ แยกตามรหัสศุลกากรสหรัฐฯ (Harmonized Tariff Schedule – HS) สองหน่วย ในครึ่งแรกของปี 2023 เปรียบเทียบกับปี 2022 เพื่อแสดงให้เห็นถึงปริมาณนำเข้าสหรัฐฯที่ลดลงเกือบทุกตัวสินค้า มีเพียง 3 รายการที่มีปริมาณนำเข้าเพิ่มขึ้น ((หมายเหตุ: (1) หน่วยนับของสินค้าบางรายการแม้ว่าจะเป็นรหัสศุลกากรเดียวกันแต่หน่วยนับอาจไม่เหมือนกัน (2) ที่ไม่แสดงมูลค่านำเข้า เพราะมูลค่านำเข้ามีตัวแปรภายนอกที่มีอิทธิพลเข้าไปควบคุม คือ อัตราภาษี อัตราเงินเฟ้อ และค่าใช้จ่ายในการนำเข้า (import prices) ทำให้ไม่สามารถเห็นภาพการเปลี่ยนแปลงที่แท้จริงของการนำเข้า ขณะที่ปริมาณนำเข้าจะแสดงผลการเปลี่ยนแปลงของการนำเข้าที่ชัดเจนกว่าและถูกต้องกว่า)

4. ผลกระทบต่อการค้านำเข้าสินค้าไทยของสหรัฐฯ การลดลงของการนำเข้าจากจีน ที่คาดการณ์ได้ว่าจะดำเนินต่อเนื่องอีกนาน และก่อให้เกิดการแสวงหาแหล่งอุปทานใหม่ๆของบริษัทธุรกิจสหรัฐฯ อาจหมายถึงโอกาสที่เพิ่มขึ้นของการเติบโตของการส่งออกสินค้าหลายรายการจากประเทศไทยเข้าสู่ตลาดสหรัฐฯ อย่างไรก็ดี การเปลี่ยนแปลงที่มีผลกระทบต่อการส่งออกไทย คือ nearshoring หรือการย้ายฐานการผลิตไปยังประเทศใกล้สหรัฐฯ เช่น เม็กซิโก ซึ่งไม่เพียงแต่บริษัทสหรัฐฯเท่านั้นที่หันไป nearshoring แต่รวมถึง บริษัทต่างชาติอีกหลายประเทศ ที่มีมูลค่าการทำธุรกิจการค้ากับสหรัฐฯในระดับสูง ก็ย้ายฐานการผลิตเข้าไปใกล้สหรัฐฯเช่นกัน รวมถึงจีนซึ่งปัจจุบันมีบริษัทจีนย้ายเข้าไปตั้งฐานผลิตในเม็กซิโกแล้วมากกว่า 20 บริษัท nearshoring นี้จะทำให้เม็กซิโกกลายเป็นคู่แข่งขันสำคัญของไทยในตลาดนำเข้าสหรัฐฯ

จัดทำโดย สำนักงานส่งเสริมการค้าในต่างประเทศ ณ นครลอสแอนเจลิส

หมายเหตุ: ข่าวข้างบนนี้เป็นข้อมูลที่ได้มาจากแหล่งข้อมูลหลายแห่งที่จัดทำและนำเสนอข้อมูลเปิดเผยต่อสาธารณชนทั่วไป และบางส่วนเป็นความเห็นส่วนบุคคล สำนักงานส่งเสริมการค้าในต่างประเทศ ณ นครลอสแอนเจลิส นำมารวบรวมเผยแพร่เพื่อแก่ผู้สนใจ เนื่องจากเป็นข้อมูลและความเห็นจากบุคคลที่สาม การนำข้อมูลเหล่านี้ไปใช้ ไม่ว่าในกรณีใดๆ ขึ้นอยู่กับวิจารณญาณเฉพาะบุคคล สำนักงานส่งเสริมการค้าในต่างประเทศ ณ นครลอสแอนเจลิส ไม่ขอรับผิดชอบต่อความเสียหายใดๆที่อาจเกิดขึ้นจากการนำข้อมูลเหล่านี้ไปใช้

ที่มา : กรมส่งเสริมการค้าระหว่างประเทศ (สค.)